Федеральный закон «О финансовой аренде (лизинге)» (ст. 2) трактует это понятие так:

«…Лизинг – совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга; договор лизинга – договор, в соответствии с которым арендодатель (далее – лизингодатель) обязуется приобрести в собственность указанное арендатором (далее – лизингополучателем) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Договором лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем; лизинговая деятельность – вид инвестиционной деятельности по приобретению имущества и передаче его в лизинг».

А теперь давайте рассмотрим преимущества лизинга при приобретении движимого или недвижимого имущества. Для сравнения возьмем общую сумму затрат и сумму экономии по налогу на прибыль для каждого из рассматриваемых вариантов. При оценке эффективности вариантов следует учитывать период полной амортизации оборудования, поскольку амортизационные отчисления по оборудованию оказывают существенное влияние на размер уплачиваемых налогов. Первое преимущество лизинга – он позволяет начислять амортизацию с коэффициентом 3, так как применение механизма ускоренной амортизации позволяет лизингополучателю существенно уменьшить выплаты по налогу на прибыль в первые годы после приобретения основных средств и выплаты по налогу на имущество.

Для получения четкой картины эффективности выбираемого варианта в первую очередь стоит четко определить структуру затрат и, следовательно, составляющие при расчете суммы налоговой экономии. Для наглядности обратимся к табл.1.

Основной целью данной статьи является стремление показать на наглядном примере эффективность и целесообразность применения лизинговой схемы. Для этого подробно рассмотрим приобретение в лизинг нового вертолета «Ансат».

Допустим:

1. срок лизингового договора (мес.) – 36;

2. сумма договора – $1500000;

3. стоимость кредита составляет (% годовых) – 15;

4. вознаграждение лизингодателя (% от суммы договора), выплачивается равными долями в течение действия договора – 3;

5. амортизация, начисляется линейным методом, амортизационная группа – 5 (9 лет -108 месяцев). В соответствии со ст. 259 Налогового кодекса стороны договорились о применении ускоренной амортизации с коэффициентом 3. Норма амортизации: К = 3/108*100% – 2,78;

6. страховые выплаты (% годовых) – 0,5. Лизинговое имущество учитывается на балансе лизингополучателя;

7. срок действия кредитного договора (мес.) – 36.

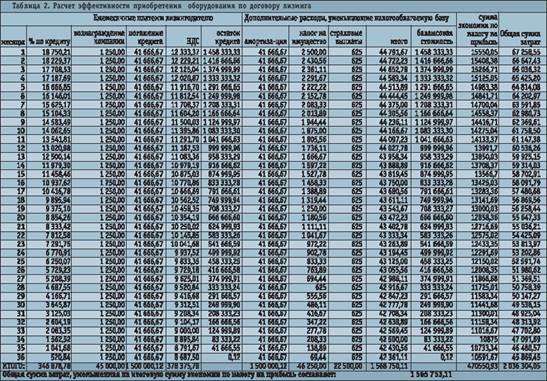

Все цифры, полученные в результате расчетов, представлены в табл.2.

По аналогичной методике была рассчитана эффективность вложения средств в приобретение оборудования при использовании других вариантов финансирования и полученные данные отображены в сравнительной табл. 3.

Как видно из таблицы, вариант приобретения имущества по лизингу находится на втором месте после использования оборотных средств. Но при использовании оборотных средств предприятия денежные ресурсы приходится отвлекать на длительный срок (а такими оборотными средствами рас

полагают далеко не все предприятия). В этом случае и срок амортизации в три раза дольше, чем при приобретении имущества в лизинг, что, как уже отмечалось ранее, влечет за собой существенное увеличение выплат по налогу на имущество.

<b>Таблица 1</b> | |

Расходы | Налоговая экономия |

Лизинг | НЭ-(НИ*АМЛ*ВЛ*ИЗ*СТ) * 24% |

В лизинговые платежи включаются амортизация имущества за время действия договора, инвестиционные затраты, оплата процентов за кредиты, использованные лизингодателем, плата за дополнительные услуги лизингодателя по договору, налог на добавленную стоимость, взносы за страхование предмета договора. налог на имущество, уплаченный лизингодателем | |

Кредит | НЭ=(НИ+АМ+%) * 24% |

При приобретении лизингового имущества расходами являются сунна процентов, уплачиваемая за использование привлеченных денежных средав. амортизация имущества, НДС налог на имущество. | |

Оборотные средства | НЭ=(НИ+АМ) * 24% |

При использовании оборотных средств расход составляет налог на имущество, амортизация НДС. | |

Собственные средства | НЭ-(НП*НИ-*АМ) * 24% |

Налог, уплаченный при получении прибыли, амортизация, налог на имущество, НДС. | |

– ЛП – лизинговые платежи;

– % – проценты за использование привлеченных денежных средств;

– AM – амортизация имущества;

– НДС – налог на добавленную стоимость. Во всех расчетах условно принимаем, что итоговая сумма НДС, реально уплачиваемая в бюджет после проведения всех взаимозачетов, составляет 1/5 от получаемого НДС;

– СТ – страховые взносы;

– НЭ – сумма экономии по налогу на прибыль;

– НИ – налог на имущество;

– ВЛ – вознаграждение лизингодателя;

– ИЗ – инвестиционные затраты (затраты на приобретение лизингового имущества);

– НП – налог, уплаченный при получении прибыли.

Таблица 2. Расчет эффективности приобретения оборудования по договору лизинга

Преимущества лизинга:

– Легальная оптимизация налогообложения бизнеса. Лизинговые платежи полностью относятся на себестоимость и уменьшают налогооблагаемую базу по налогу на прибыль. НДС, уплаченный лизинговой компании, уменьшает платежи по НДС в бюджет. За счет ускоренной амортизации общий период уплаты налога на имущество сокращается в три раза.

– Возможность более простого получения финансирования по сравнению с обычным кредитом. Для получения оборудования в лизинг не требуется развернутого бизнес-плана. Необходимо заполнить анкету-заявку и приложить стандартный набор юридических документов. Решение о финансировании или отказе в таковом принимается в течение 10-14 дней с момента подачи заявки и необходимых юридических документов.

– Удобная схема выплат. Схема расчетов по договору лизинга подразумевает равные ежемесячные платежи, что помогает точно рассчитывать бюджет на протяжении срока действия договора лизинга и управлять денежными потоками.

– Эффективное управление оборотным капиталом. Не замораживая оборотного капитала, можно получать оборудование ведущих мировых и отечественных производителей. Оборудование, полученное в лизинг, не только окупает само себя, но и позволяет значительно увеличить доходы.

<b>Таблица 3. Сравнение стоимости приобретения оборудования за счет различных вариантов финансирования</b> | ||||

Наименование <div class="fb2-code"><code>показателя</code></div> | Оборотные <div class="fb2-code"><code>средства</code></div> | Лизинг | Кредит | Собственные <div class="fb2-code"><code>средства</code></div> |

Сумма расходов на приобретение имущества | ||||

1625415,50 | 2036304,05 | 2191046,77 | 2110119,11 | |

Сумма экономии по налогу на прибыль | 138109,32 | 470550,93 | 273860,80 | 59413,18 |

Сумма реальных затрат | 1487306,18 | 1565753,11 | 1917185,98 | 2050705,93 |

<i>(сумма расходов на приобретение имущества, уменьшенная на сумму экономии по налогу на прибыль)</i> | ||||